from:西田貴大

目次

- 1 はじめに

- 2 貸借対照表とは

- 3 損益計算書とは

- 4 貸借対照表を読むために必要な知識

- 5 損益計算書を読むために必要な知識

- 6 注意点

- 7 まとめ

- 8 よくある質問(FAQ)

- 9 おわりに

はじめに

こんにちは、貸借対照表・損益計算書の読み方についてご興味をお持ちいただきありがとうございます。ビジネスにおける経営判断や投資判断には貸借対照表・損益計算書を理解することが重要です。

本記事の目的

本記事の目的は、貸借対照表・損益計算書について理解を深め、具体的な読み方を身につけることです。貸借対照表・損益計算書は、ビジネスにおける経営判断や投資判断において欠かせない情報源であり、これらの文書を正しく読み取ることは、企業分析や投資決定において非常に重要です。

しかし、初めて見た場合には数字の羅列にしか見えず、どう読み取ればよいのかわからないという人も多いでしょう。本記事では、貸借対照表・損益計算書の基本的な知識から、具体的な読み方までを解説します。読者の方が、貸借対照表・損益計算書に自信を持ってアクセスし、必要な情報を正しく把握することができるようになることを目指しています。

本記事で学べること

本記事では、以下の内容を学ぶことができます。

- 貸借対照表と損益計算書の基本的な定義や作成方法について理解することができます。

- 資産、負債、純資産、収益、費用、利益の意味と違い、各項目の算出方法について詳しく学ぶことができます。

- 代表的な貸借対照表・損益計算書の項目について説明し、それらの数字からどのような情報を読み取ることができるかを理解することができます。

- 貸借対照表・損益計算書の数字を分析する際の注意点や、貸借対照表・損益計算書によって読み取れることとできないことについて知ることができます。

- また、追加の注意点やよくある質問(FAQ)についても解説します。

これらを全て学ぶことで、貸借対照表・損益計算書を正しく理解し、ビジネスにおける経営判断や投資判断の基礎を身につけることができます。

貸借対照表とは

定義

貸借対照表とは、企業の資産(Assets)、負債(Liabilities)、純資産(Equity)の状況を示す財務諸表の1つです。貸借対照表は、企業のある時点における資産と負債のバランスを表しており、ここから純資産が算出されます。

貸借対照表は、資産側には流動資産と固定資産、負債側には流動負債と固定負債、そして純資産が記載されます。流動資産とは現金や預金、債権などのように1年以内に現金化できる資産のことを指し、固定資産とは不動産や工場、設備、特許権などのように1年以上使われる予定の資産のことを指します。一方、流動負債とは短期間に支払わなければならない債務のことであり、固定負債とは長期の債務のことを指します。

貸借対照表は、企業のある時点における資産と負債の状況を示すため、企業分析や投資判断の重要な情報源となります。次に、貸借対照表の作成方法について解説します。

貸借対照表の作成方法

貸借対照表の作成には、会計帳簿の情報が必要です。会計帳簿とは、企業が取引を行う際に発生する収入や支出、資産の変動などを記録した文書のことです。会計帳簿から貸借対照表を作成する手順は以下の通りです。

- 会計帳簿から、財務諸表を作成するための仕訳帳を作成します。

- 決算日(財務諸表を作成する日)を決定し、その日時点での資産と負債を集計します。

- 資産側は流動資産と固定資産に分類し、負債側は流動負債と固定負債に分類します。

- 資産と負債のバランスが合わない場合は、純資産に調整を加えます。

- 最終的に、貸借対照表を作成して、数字を整理します。

貸借対照表の作成は、企業の規模や事業内容によって異なりますが、基本的には上記の手順に従って作成されます。また、貸借対照表は、企業の経営状況を把握するための重要な指標として利用されるため、正確な情報を記載することが求められます。

ビジネスにおける貸借対照表の意義

貸借対照表は、企業の資産と負債の状況を示すため、ビジネスにおいて非常に重要な意義を持っています。

まず、貸借対照表は、企業の健全性を判断する上で必要不可欠な情報源です。貸借対照表には、企業の資産と負債のバランスが記載されており、これを元に企業の経営状態を把握することができます。たとえば、企業が長期間にわたって多額の借金をしている場合、負債が増加し、純資産が減少することによって、貸借対照表の数字が悪化する可能性があります。逆に、企業が健全に経営されている場合、資産と純資産が増加し、負債が減少することによって、貸借対照表の数字が改善する可能性があります。このように貸借対照表は、企業の健全性を判断する上で非常に有用な情報源であると言えます。

また、貸借対照表は、企業の資金調達戦略を考える上でも重要です。貸借対照表には、企業がどのような形で資金を調達しているかが明記されています。たとえば、長期債務が多く含まれる貸借対照表の場合、企業は将来的に返済しなければならない債務が多いことがわかります。これに対して、流動性の高い資産が多く含まれる貸借対照表の場合、企業は短期間で現金化しやすい資産を保有していることが伺えます。このように貸借対照表は、企業の資金調達戦略を理解するためにも非常に役立つ情報源であると言えます。

以上のように、貸借対照表は、ビジネスにおいて重要な意義を持っています。企業分析や投資判断において、正確な貸借対照表の数字を読み取ることが求められます。

損益計算書とは

定義

損益計算書とは、企業の収入(Income)と費用(Expenses)を比較して、その差額である利益(Profit)を算出する財務諸表の1つです。損益計算書には、企業が1年間においてどのような収入と費用が発生したかが記載されます。

損益計算書に記載される収入とは、商品やサービスの販売代金や売却益、投資利益などのことを指し、費用とは、製造費用や営業費用、研究開発費用、広告宣伝費用などのことを指します。企業の利益を算出する際には、収入から費用を引いた差額が利益となります。

損益計算書は、貸借対照表と同様に企業分析や投資判断において非常に重要な情報源です。次に、損益計算書の作成方法について解説します。

損益計算書の作成方法

損益計算書の作成には、企業が1年間に発生した収入や費用を記録した会計帳簿の情報が必要です。損益計算書を作成する手順は以下の通りです。

- 会計帳簿から、損益計算書を作成するための仕訳帳を作成します。

- 決算日(財務諸表を作成する日)を決定し、その日までの1年間の収入と費用を集計します。

- 収入と費用を分類し、それぞれの項目に金額を記載します。

- 経常利益、営業利益、純利益などの各種指標を算出します。

- 最終的に、損益計算書を作成して、数字を整理します。

損益計算書の作成は、企業の規模や事業内容によって異なりますが、基本的には上記の手順に従って作成されます。また、損益計算書は、企業の収益性や経営効率を把握するための重要な指標として利用されるため、正確な情報を記載することが求められます。

ビジネスにおける損益計算書の意義

損益計算書は、企業が1年間に発生した収入と費用を比較して、その差額である利益を算出する財務諸表の1つです。ビジネスにおいて、損益計算書は以下のような意義を持っています。

まず、損益計算書は、企業の収益性を把握する上で重要です。損益計算書には、企業が1年間にどの程度の収入を得たかが記載されており、これを元に企業の収益状況を把握することができます。また、損益計算書には、費用や税金などの支出も含まれているため、収入からこれらの支払いを差し引いた純利益が算出されます。この純利益は、企業の収益性を判断する上で非常に重要な指標となります。

次に、損益計算書は、企業の経営戦略を考える上でも重要です。損益計算書には、売上高や営業利益、純利益などの数字が記載されており、これらを元に企業の経営戦略を検討することができます。たとえば、売上高が伸び悩んでいる場合は、新たな商品やサービスの開発、マーケティングなどに取り組む必要があるかもしれません。

逆に、営業利益が低下している場合は、原材料費や人件費の削減などによってコスト削減を図る必要があるかもしれません。このように損益計算書は、企業の経営戦略を考える上で非常に役立つ情報源であると言えます。

以上のように、損益計算書は、ビジネスにおいて重要な意義を持っています。正確な損益計算書の数字を読み取ることで、企業分析や投資判断において有用な情報を得ることができます。

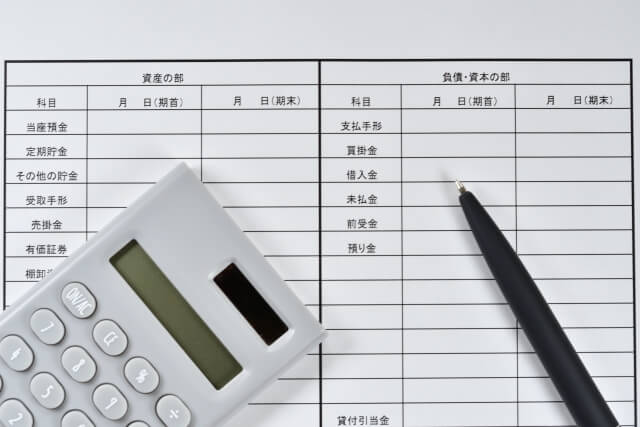

貸借対照表を読むために必要な知識

貸借対照表は、企業の資産と負債の状況を示す財務諸表の1つであり、企業がどのような資産を保有しているか、どのような負債を抱えているかが記載されています。貸借対照表を正しく読み取るためには、以下の3つのキーワードを理解する必要があります。

- 資産 (Assets)

- 負債 (Liabilities)

- 純資産 (Equity)

資産、負債、純資産の意味と違い

資産とは

資産とは、企業が所有する物や権利、お金などの財産のことを指します。貸借対照表には、企業がどのような種類の資産を保有しているかが明記されています。例えば、現金や預金、債権、在庫品、不動産などがあげられます。

負債とは

一方、負債とは、企業が他者に対して支払わなければいけない義務のことを指します。貸借対照表には、企業がどのような種類の負債を抱えているかが明記されています。例えば、借入金や社員給与の未払い、未収入金などがあげられます。

純資産とは

最後に、純資産とは、企業の資産から負債を差し引いたものを指します。すなわち、企業自身が持っている資本を示しています。貸借対照表には、企業の純資産が明記されており、これを元に企業の健全性を判断することができます。

以上のように、貸借対照表を正しく読み取るためには、資産、負債、純資産の意味と違いを理解することが重要です。また、貸借対照表を分析する際には、これらのキーワードを基に企業の財務状況を評価する必要があります。

各項目の算出方法

貸借対照表には、企業の資産と負債の状況を示す様々な項目が記載されています。ここでは、代表的な項目とその算出方法を説明します。

流動資産 (Current Assets)

- 1年以内に現金化できる資産の合計

- 例:現金、預金、売掛金、商品棚卸資産など

- 現在時点で企業が所有している、1年以内に現金化できる資産の合計額です。流動性が高く、企業の支払い能力を一定程度保証する指標となります。

固定資産 (Fixed Assets)

- 1年以上使用することを前提とした資産の合計

- 例:土地、建物、機械・設備など

- 長期にわたって使われ、その期間において生産や営業活動に必要な資産です。資産の寿命が長く、企業の生産能力や収益性に大きく影響します。

繰延資産 (Deferred Assets)

- 将来的に収益となるものを前提に先立って支払った費用・負担の合計

- 例:研究開発費など

- 費用として計上されたが、将来的に収益となることが見込まれる費用・負担の合計です。

流動負債 (Current Liabilities)

- 1年以内に返済しなければいけない負債の合計

- 例:短期借入金、未払金、仮受金など

- 現時点で、1年以内に返済される必要がある負債の合計です。現金化可能な資産(流動資産)で賄えるかどうかが重要なポイントとなります。

固定負債 (Fixed Liabilities)

- 1年以上の長期間に渡って返済する必要がある負債の合計

- 例:長期借入金、社債など

- 1年以上にわたって返済される負債の合計で、長期的な経営計画に基づいた借り入れが中心です。企業の信用力や返済能力が求められます。

繰延負債 (Deferred Liabilities)

- 将来的に支払うことになる費用・負担の合計

- 例:修繕積立金、退職給付引当金、販売前払費用など

- 将来的に支払われることが見込まれる費用・負担の合計です。先行して負債勘定に計上され、将来的に支払われる際に費用勘定に振り替えられます。

純資産 (Equity)

- 資産合計から負債合計を差し引いた値

- 例:株式資本、資本準備金、利益剰余金など

- 資産合計から負債合計を差し引いた残高であり、企業が自己資金で投資した額を示しています。純資産が大きければ、安定的な経営が期待されます。

以上のように、貸借対照表には、企業の資産と負債の状況を示す様々な項目が記載されています。それぞれの項目は、特定のルールに基づいて算出された数値であり、その数値が企業の健全性や経営状況を理解する上で非常に重要な情報源となります。

代表的な貸借対照表の項目について説明

貸借対照表には、企業の資産と負債の状況を示す様々な項目が記載されています。ここでは、代表的な項目をいくつか紹介し、それぞれの意味や特徴を説明します。

流動資産 (Current Assets)

流動資産とは、企業が所有している1年以内に現金化できる資産のことを指します。貸借対照表における流動資産は、企業がその時点で保有している現金や預金、売掛金、商品棚卸資産などの総額を示します。

代表的な流動資産の項目には以下のようなものがあります。

現金・預金

- 現金や預金口座に保有している資金の総額を示します。

- 企業が支払いをする際にすぐに使用できるため、流動性の高い資産です。

売掛金

- 企業が販売した商品やサービスについて、まだ支払われていない請求書の合計額を示します。

- 顧客からの入金が確定している場合、直ちに現金化されることができます。

在庫資産(商品棚卸資産)

- 未売却の商品や製品の在庫を示します。

- 在庫の量や回転率は、企業の経営状況を理解する上で重要な指標となります。

仮払金・前払費用

- 支払い期限が来ていない請求書や、支払う必要のある費用を先立って支払った費用を示します。

- 一時的に現金化できるため、流動性の高い資産です。

短期投資

- 1年以内に売却される予定の株式や債券などの投資資産を示します。

- 投資によって得られる利益や配当金は、企業の収益性に影響を与えます。

流動資産は、企業が支払い能力を維持するために非常に重要な項目です。流動資産の額が多ければ多いほど、将来的に発生する支払いに対応するための余力が確保されることになります。

ただし、流動資産が多すぎると、資金を停滞させてしまい、収益性が低下する可能性があります。したがって、適切なバランスを保ちつつ経営することが求められます。

固定資産 (Fixed Assets)

固定資産とは、企業が長期間にわたって使用することを前提とした資産のことを指します。貸借対照表における固定資産は、土地、建物、機械・設備などの総額を示します。

代表的な固定資産の項目には以下のようなものがあります。

土地

- 企業が所有する土地の総額を示します。

- 土地は非常に価値のある資産であり、将来的な事業拡大や不動産投資などに活用されます。

建物・構築物

- 企業が所有する建物や構築物の総額を示します。

- これらの資産は、事業の拠点となる場所や生産施設、配送センターなどに利用されます。

機械・設備

- 企業が所有する機械や設備の総額を示します。

- 生産ラインやオフィス機器など、生産や事務作業に必要な機器・設備が含まれます。

投資有価証券

- 長期間保有することを目的として、企業が株式や債券などの有価証券を購入した場合に示されます。

- 資産として計上されるため、将来的な売却益や配当金などで収益性を高めることができます。

固定資産は、生産・事業活動に不可欠な資産であり、企業の長期的な経営計画に基づいて投資されます。これらの資産が適切に管理され、定期的なメンテナンスが行われることによって、生産性や効率性を高めつつ、経済的な価値を維持することができます。

ただし、固定資産に投資しすぎると、資本コストが増加し、企業の収益性が悪化する可能性があります。したがって、適切なバランスを保ちつつ経営することが求められます。

流動負債 (Current Liabilities)

流動負債とは、企業が1年以内に支払わなければならない負債のことを指します。貸借対照表における流動負債は、短期借入金、支払い予定の未払費用、仮受金、未払配当金、未払利息などの総額を示します。

代表的な流動負債の項目には以下のようなものがあります。

短期借入金

- 企業が1年以内に返済しなければならない借入金の総額を示します。

- 金融機関からの借入金や社債、商取引での短期債務などが含まれます。

未払費用

- まだ支払いを行っていない請求書や給与、社会保険料、税金などの費用の総額を示します。

- 支払い期限が近づいているため、企業のキャッシュフローに影響を与えることがあるため、管理が重要です。

仮受金

- 商品やサービスの売掛金を先に受け取った場合など、将来的に返金を行う必要がある場合に示されます。

- 顧客からの先払い金や前受金、未使用のギフト券が含まれます。

未払配当金・未払利息

- 株主に配当を支払う際に発生する未払配当金、借入金に対して支払う利息の未払い分が示されます。

流動負債は企業にとって重要な項目であり、適切に管理されることが求められます。流動負債が多すぎると、キャッシュフローの改善が必要となり、資金繰りに影響を与える可能性があります。

一方で、流動負債が少なすぎると、企業の信用力が低下し、資金調達が困難になる場合があります。したがって、適切なバランスを保ちつつ経営することが求められます。

固定負債 (Fixed Liabilities)

固定負債とは、企業が長期間にわたって返済しなければならない負債のことを指します。貸借対照表における固定負債は、社債や長期借入金、退職給付引当金、修繕積立金などの総額を示します。

代表的な固定負債の項目には以下のようなものがあります。

社債・長期借入金

- 企業が数年から十数年にわたって返済する必要のある借入金の総額を示します。

- 銀行からの融資や社債発行などで調達されることが一般的です。

退職給付引当金

- 従業員の退職時に支払うべき給付金を積み立てるための費用を示します。

- 企業が従業員に対する責任を果たすために設けられます。

修繕積立金

- 建物や機械などの老朽化や補修に対応するために積み立てられる費用を示します。

- 企業が固定資産を長期的に使用していくために必要な負担であり、積み立て額は適切に管理されることが重要です。

固定負債は、企業にとって長期的な負債であるため、返済計画の策定や適切な管理が求められます。固定負債の額が増加しすぎると、資本コストが増加し、企業の収益性が悪化する可能性があります。

また、退職給付引当金や修繕積立金などの負担が適切に行われていない場合、将来的に支払い能力が不足する可能性があります。したがって、適切なバランスを保ちつつ経営することが求められます。

純資産 (Equity)

純資産とは、企業が保有する自己資本のことを指します。貸借対照表における純資産は、株式資本、資本剰余金、利益剰余金などの総額を示します。

代表的な純資産の項目には以下のようなものがあります。

株式資本

- 企業が発行した株式の総額を示します。

- 株主からの出資金であり、企業の基盤となる資本です。

資本剰余金

- 株式発行時に、実際の株価より高い価格で株式を発行した場合に生じる資金のことを指します。

- 企業が株主に還元することができる利益です。

利益剰余金

- 企業が過去の事業活動によって積み立てた利益を示します。

- 配当や株価上昇など、将来的な株主還元に利用されることが一般的です。

純資産は企業にとって重要な項目であり、企業が持続的に事業活動を行うための基盤を提供します。純資産は、企業の経営者や株主からの出資によって形成されます。また、企業が利益を生み出すことによって、利益剰余金が積み立てられ、純資産が増加する場合もあります。

純資産は、企業が負債に対してどれだけ自己資本を持っているかを示す指標として用いられることがあります。高い純資産比率を維持することで、企業の信用力が向上し、投資家からの支持を得やすくなります。一方で、純資産が少なすぎると、企業の財務体質が弱まり、投資家からの信用を失う可能性があります。

以上のように、貸借対照表には、企業の資産と負債の状況を示す様々な項目が記載されています。これらの項目は、企業の健全性や経営状況を理解する上で非常に重要な情報源となります。

損益計算書を読むために必要な知識

収益、費用、利益の意味と違い

損益計算書は、企業がある期間において得た収益と支出をまとめたものであり、企業の経営状況を把握する上で重要な情報源です。損益計算書には収益、費用、利益の項目が含まれます。

収益

- 企業が商品やサービスの提供によって得た売上高や手数料収入などを示します。

- 収益は、企業の事業活動から得られる収入のことを指します。

費用

- 企業が事業活動を行う上で必要な支出を示します。

- 販売費や一般管理費、研究開発費、人件費、材料費などが含まれます。

利益

- 収益から費用を差し引いた残りの金額を示します。

- 利益は、企業の持続的な成長や株主還元などに利用されます。

利益は、純利益や営業利益、経常利益などの種類があります。純利益は、すべての費用を差し引いた後に残る利益であり、企業の最終利益となります。営業利益は、企業が本来の事業活動から得た利益であり、営業外の収支を除いた金額です。経常利益は、営業利益に加えて、特別損失や非課税所得などを加算した金額です。

収益、費用、利益は、企業の業績評価や投資判断、競合他社との比較などに重要な指標となります。企業が収益を増やすためには、商品やサービスの売上拡大や新規事業開発などが必要です。一方、費用削減や効率化なども重要な取り組みであり、利益向上につながります。したがって、企業は収益と費用のバランスを適切に見極めつつ、経営戦略を立案することが求められます。

各項目の算出方法

損益計算書には、収益、費用、利益などの項目が含まれます。各項目の算出方法を以下に示します。

売上高

- ある期間内に企業が商品やサービスを提供して得た売上高を示します。

- 売上高 = 販売数量 × 単価

売上原価

- 商品やサービスの提供に必要なコストを示します。

- 売上原価 = 販売数量 × 原価

総利益(粗利益)

- 売上高から売上原価を差し引いた金額を示します。

- 総利益 = 売上高 – 売上原価

販売費及び一般管理費

- 企業が商品やサービスを提供するために必要な費用を示します。

- 販売費及び一般管理費には、広告費・営業費、人件費、経理費、水道光熱費などが含まれます。

営業利益

- 総利益から販売費及び一般管理費を差し引いた金額を示します。

- 営業利益 = 総利益 – 販売費及び一般管理費

経常利益

- 営業利益に加えて、特別損失や非課税所得などを加算した金額を示します。

- 経常利益 = 営業利益 ± 特別損失・収益

純利益

- すべての費用(営業外費用、税金など)を差し引いた金額を示します。

- 純利益 = 経常利益 – 営業外費用 – 税金

損益計算書は、企業の業績評価や投資判断に重要な情報源です。各項目の値が適切に算出されることで、企業の経営状況を正確に把握することができます。したがって、企業は正確な財務諸表を作成するために、適切な会計処理を行うことが求められます。

代表的な損益計算書の項目について説明

損益計算書は、企業がある期間において得た収益と支出をまとめたものであり、企業の経営状況を把握する上で重要な情報源です。代表的な損益計算書の項目には以下のようなものがあります。

売上高

- ある期間内に企業が商品やサービスを提供して得た売上高を示します。

- 売上高は企業の事業活動から得られる主要な収入の一つです。

売上原価

- 商品やサービスの提供に必要なコストを示します。

- 売上原価は、製品の材料費や人件費、製造コストなどの総額です。

総利益(粗利益)

- 売上高から売上原価を差し引いた金額を示します。

- 総利益は、企業が商品やサービスを提供することによって得た利益の総額です。

販売費及び一般管理費

- 企業が商品やサービスを提供するために必要な費用を示します。

- 販売費及び一般管理費には、広告費・営業費、人件費、経理費、水道光熱費などが含まれます。

営業利益

- 総利益から販売費及び一般管理費を差し引いた金額を示します。

- 営業利益は、企業が本来の事業活動から得た利益の総額です。

経常利益

- 営業利益に加えて、特別損失や非課税所得などを加算した金額を示します。

- 経常利益は、企業の事業活動とは直接関係しない収入・支出を考慮した利益の総額です。

純利益

- すべての費用(営業外費用、税金など)を差し引いた金額を示します。

- 純利益は、企業がある期間において実際に得た利益の総額であり、最終的な利益として報告されます。

これらの項目は、企業の業績評価や投資判断、競合他社との比較などに重要な指標となります。このため、正確な財務諸表を作成するためには、適切な会計処理が必要です。企業は、財務諸表を通じて自社の経営状況を正確に把握し、持続的な成長を目指すことが求められます。

注意点

貸借対照表や損益計算書の数字から読み取れることとできないこと

貸借対照表や損益計算書は、企業の財務状況を示した財務諸表です。これらの数字から読み取れることとできないことについて以下に説明します。

読み取れること

- 企業の財務状況が健全であるかどうか:貸借対照表では、資産と負債のバランスが取れているかどうかがわかります。また、損益計算書では、企業が収支を適切に管理できているかどうかがわかります。

- 企業の成長性:収益の増減、利益の増減などから企業の成長性を把握することができます。

- 投資家にとっての魅力度:投資家は、企業の収益性、キャッシュフロー、資本利回りなどを見て、投資の魅力度を判断することができます。

読み取れないこと

- 企業の経営方針や戦略、商品やサービスの品質:財務諸表からは、これらの情報を直接的に読み取ることはできません。

- 潜在的なリスク:財務諸表からは、将来的に発生する可能性のあるリスクについては直接的に読み取ることはできません。

- 企業の社会的責任:財務諸表からは、企業が社会的責任を果たしているかどうかについては直接的に読み取ることはできません。

以上のように、貸借対照表や損益計算書から読み取れることとできないことがあります。したがって、投資判断やビジネス上の意思決定をする際には、財務諸表だけでなく、企業の経営方針や社会的責任なども総合的に判断する必要があります。

経営状態を判断するためには他の情報も必要

損益計算書は、企業の収益と支出をまとめた財務諸表であり、企業の経営状態を把握する上で重要な情報源です。しかし、損益計算書だけを見て経営状態を判断することはできません。以下に、他の情報が必要な理由を説明します。

財務以外の情報の重要性

- 企業のビジョンや戦略:企業の長期的な成長戦略や競合優位性など、財務諸表からは読み取ることができない情報が存在します。

- 業界動向:業界全体のトレンドや競合環境など、企業の経営状態に影響を与える外部環境の情報が必要です。

- 顧客や従業員の声:顧客満足度や従業員のモチベーションなど、企業の社会的責任や継続的な成長に直接関係する情報が必要です。

財務以外の情報を考慮する理由

- 実際の業績を正確に反映するため:財務諸表だけでは、企業が抱える潜在的な問題やリスクを把握することができません。そのため、財務以外の情報を考慮することで、より正確な経営判断を行うことができます。

- 持続的な成長を実現するため:企業は、持続的な成長を実現するために、ビジネスモデルの改善や社会的責任の果たし方などを見直す必要があります。そのため、財務以外の情報を考慮することが重要です。

以上のように、損益計算書だけでなく、他の情報も総合的に判断することが経営状態を正確に把握するためには必要不可欠です。

まとめ

貸借対照表や損益計算書は、企業の財務状況を示した財務諸表であり、企業の経営状態を把握する上で重要な情報源です。以下にまとめます。

- 貸借対照表では、企業の資産と負債のバランスが取れているかどうかがわかります。

- 損益計算書では、企業がある期間において得た収益と支出をまとめたものであり、企業の収益性や利益の状況を把握することができます。

- 財務諸表から読み取れる情報には限界があり、他の情報(ビジョンや戦略、業界動向、顧客や従業員の声など)も考慮する必要があります。

- 財務諸表を正確に作成するためには、適切な会計処理が必要です。

- 企業は、財務諸表を通じて自社の経営状況を正確に把握し、持続的な成長を目指すことが求められます。

以上のように、貸借対照表や損益計算書を正しく理解し、適切な情報を総合的に判断することが経営判断につながる重要なスキルです。

追加の注意点

貸借対照表や損益計算書を正しく理解するためには、以下の追加の注意点があります。

財務諸表は会計期間によって異なる

財務諸表は、企業が決めた会計期間に応じて作成されます。一般的に、1年単位で作成されることが多いですが、企業によっては6ヶ月単位や3ヶ月単位などで作成することもあります。したがって、財務諸表を比較する際には、同じ期間のものを比較する必要があることに注意してください。

会計処理によって数字が違う場合がある

財務諸表の数字は、会計処理によって影響を受けることがあります。たとえば、減価償却費用の計算方法や在庫評価方法などが変わると、同じ期間でも数字が異なる場合があります。したがって、財務諸表の数字を比較する際には、同じ会計処理が行われているかどうかも確認する必要があります。

財務諸表には限界がある

財務諸表から読み取れる情報には限界があります。たとえば、財務諸表からは、企業の社会的責任や環境問題などを直接的に読み取ることはできません。したがって、経営判断を行う際には、財務諸表だけでなく、他の情報も併せて考慮する必要があります。

以上のように、貸借対照表や損益計算書の正しい理解には、追加の注意点があります。これらの注意点を踏まえつつ、財務諸表を分析し、適切な経営判断を行うことが重要です。

よくある質問(FAQ)

貸借対照表と損益計算書の違いは何ですか?

貸借対照表と損益計算書は、企業の財務状況を示した財務諸表であり、それぞれ異なる情報を提供しています。以下に、貸借対照表と損益計算書の違いについて説明します。

内容

- 貸借対照表:企業がある時点で保有する資産と、そのために借り入れた負債をバランスシート形式でまとめたものです。企業が保有する資産と負債のバランスが取れているかどうかを確認することができます。

- 損益計算書:企業がある期間(通常は1年)において得た収益と支出をまとめたもので、企業の収益性や利益の状況を把握することができます。

形式

- 貸借対照表:バランスシート形式と呼ばれる形式でまとめられます。左側に資産、右側に負債と純資産を掲載します。

- 損益計算書:横形式でまとめられます。売上高から費用を引いた営業利益、その後に金利や税金などの支払いを考慮した純利益を掲載します。

見方

- 貸借対照表:企業のバランスシートを示しており、資産が負債と純資産に分配されています。企業が負債を抱えすぎている場合は、経営危機のサインとなることがあります。

- 損益計算書:企業の収益と支出をまとめたもので、企業の利益状況を把握することができます。売上高が増加傾向にあるが、利益が減少傾向にある場合は、コスト管理に問題があることが考えられます。

以上のように、貸借対照表と損益計算書は、それぞれ異なる情報を提供しています。企業の財務状況を正確に把握するためには、それぞれの情報を総合的に判断する必要があります。

貸借対照表と損益計算書はどのようなタイミングで作成されますか?

貸借対照表と損益計算書は、企業が決めた会計期間に応じて作成されます。以下に、貸借対照表と損益計算書の作成タイミングについて詳しく説明します。

貸借対照表の作成タイミング

貸借対照表は、企業が決めた会計期間の終了後に作成されます。一般的に、日本では4月から翌年3月までの12ヶ月間を1つの会計期間とし、その期間中に発生した資産と負債をバランスシート形式でまとめた貸借対照表が作成されます。

損益計算書の作成タイミング

損益計算書は、企業が決めた会計期間の終了後に作成されます。貸借対照表と同様、一般的に日本では4月から翌年3月までの12ヶ月間を1つの会計期間とし、その期間中に得た収益と支出をまとめた損益計算書が作成されます。

作成タイミングの重要性

貸借対照表や損益計算書の作成タイミングは、企業がどのような経済状況に置かれているかを正確に反映するために重要です。一般的に、会計期間が長いほど、企業の経済状況を正確に把握することができます。また、会計期間中に生じた収入や支出を正確に記録することも重要です。

以上のように、貸借対照表や損益計算書は、企業が決めた会計期間の終了後に作成されます。会計期間の長さや記録の正確性を確保するために、正確な会計処理が必要です。

貸借対照表や損益計算書を作成する際、法律的な制限はありますか?

貸借対照表や損益計算書の作成には、企業会計基準や会計法などの法律的な規制が存在します。以下に、主な法律的な制限について説明します。

企業会計基準

日本では、企業会計基準(J-GAAP)が定められており、この基準に則って貸借対照表や損益計算書を作成することが求められます。企業は、自社の会計方針を定め、それに基づいて財務諸表を作成することになります。

会計法

日本では、商法や会社法などの法律によって、会計処理に関するルールが定められています。たとえば、貸借対照表の記載項目や損益計算書の作成方法などが法律で定められており、企業はこれらのルールに従って財務諸表を作成する必要があります。

金融商品取引法

日本では、金融商品取引法によって、上場企業は財務諸表を開示する義務があります。上場企業は、期末に作成した貸借対照表や損益計算書を証券取引所に提出し、投資家に対して財務情報を公開することが求められます。

以上のように、貸借対照表や損益計算書の作成には、法律的な規制が存在します。企業は、これらの規制に則り、正確かつ公正な財務諸表を作成することが求められます。

貸借対照表や損益計算書は、外部に公開しなければならないのですか?

一般的に、貸借対照表や損益計算書は、法律によって企業が公開することが求められています。以下に、主な公開義務について説明します。

金融商品取引法

日本では、金融商品取引法によって、上場企業は財務諸表を開示する義務があります。上場企業は、期末に作成した貸借対照表や損益計算書を証券取引所に提出し、投資家に対して財務情報を公開することが求められます。

株主総会

株式会社の場合、株主総会で決議される配当金の支払いに関連するため、貸借対照表や損益計算書を株主に提示する必要があります。

税務署・社会保険事務所

企業は、税務署や社会保険事務所に対して財務諸表を提出する必要があります。これらの機関は、提出された財務諸表を確認し、企業の納税や社会保険料の算定に使用します。

以上のように、貸借対照表や損益計算書の公開義務は、金融商品取引法や株主総会、税務署・社会保険事務所などの法律によって求められています。企業は、これらの公開義務を遵守することで、正確かつ透明な財務情報を提供し、信頼を築くことができます。

貸借対照表や損益計算書の数字を分析するためには、どのようなスキルが必要ですか?

貸借対照表や損益計算書の数字を正しく解釈し、分析するには、以下のようなスキルが必要とされます。

会計知識

貸借対照表や損益計算書の数字を分析するためには、会計知識が必要不可欠です。財務諸表の基本的な用語や概念、会計処理の方法などについて理解しておく必要があります。

数字の読み取り能力

貸借対照表や損益計算書には多くの数字が含まれています。これらの数字を正確に読み取り、分析する能力が必要です。たとえば、貸借対照表では資産と負債のバランスシート形式で表されるため、それぞれの項目の意味や関連性について理解しておく必要があります。

統計分析能力

貸借対照表や損益計算書の数字を効果的に分析するためには、統計分析能力が必要です。たとえば、過去数年間の財務諸表を比較して傾向を分析することで、企業の健全性や成長性を判断することができます。

リサーチ能力

会計情報だけではなく、市場や業界の動向、競合他社の財務情報なども参考にすることで、より正確な分析が可能となります。リサーチ能力を身につけ、幅広い情報を収集することが重要です。

以上のように、貸借対照表や損益計算書の数字を正しく分析するためには、会計知識や数字の読み取り能力、統計分析能力、リサーチ能力などが必要とされます。これらのスキルを磨くことで、より正確かつ効果的な分析が可能となるでしょう。

おわりに

貸借対照表と損益計算書は、ビジネスにおいて非常に重要な役割を担っています。正確かつ適切に読み解くことで、企業の健全性や成長性を判断し、意思決定に役立てることができます。

本記事では、貸借対照表や損益計算書の基礎知識から、それらを正しく読み解くために必要な情報まで、詳しく説明してきました。

ただし、貸借対照表や損益計算書の数字から読み取れることに限界があること、経営状態を判断するためには他の情報も必要であることにも留意してください。

本記事を参考にして、貸借対照表や損益計算書の読解力を磨き、ビジネス上の意思決定に役立てていただければ幸いです。

本日も最後までお読みいただきありがとうございました。

西田貴大